Landgericht Braunschweig

Urt. v. 25.02.2009, Az.: 9 O 1551/08

Bibliographie

- Gericht

- LG Braunschweig

- Datum

- 25.02.2009

- Aktenzeichen

- 9 O 1551/08

- Entscheidungsform

- Urteil

- Referenz

- WKRS 2009, 42624

- Entscheidungsname

- [keine Angabe]

- ECLI

- ECLI:DE:LGBRAUN:2009:0225.9O1551.08.0A

In dem Rechtsstreit

...

wegen unlauteren Wettbewerbs

hat die 9. Zivilkammer des Landgerichts Braunschweig auf die mündliche Verhandlung vom 4.2.2009 durch

den Vorsitzenden Richter am Landgericht ...

die Richterin ... und

den Richter am Landgericht ...

für Recht erkannt:

Tenor:

- 1.)

Die Beklagten werden verurteilt, es zu unterlassen, in Stellenanzeigen um Mitarbeiter

- a)

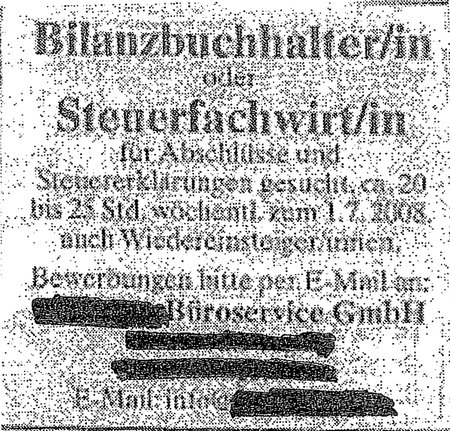

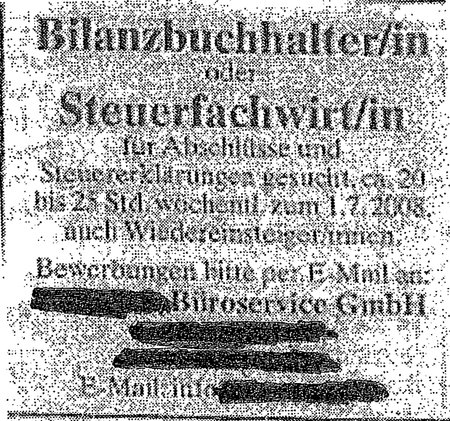

"für Abschlüsse und Steuererklärungen" wie nachfolgend wiedergegeben:

oder

- b)

für die Erstellung von Steuererklärungen oder Jahresabschlussarbeiten oder Buchhaltungsarbeiten

zu werben.

- 2.)

Den Beklagten wird für jeden Fall der schuldhaften Zuwiderhandlung gegen dieses Unterlassungsgebot die Verhängung eines Ordnungsgeldes bis zu 250 000,00 €, ersatzweise Ordnungshaft, oder Ordnungshaft bis zu sechs Monaten, im Wiederholungsfalle bis höchstens zwei Jahre, angedroht. Hinsichtlich der Beklagten zu 1) ist Ordnungshaft an dem Beklagten zu 2) zu vollstrecken.

- 3.)

Die Beklagten werden als Gesamtschuldner verurteilt, an die Klägerin € 775,64 an vorgerichtlichen Anwaltskosten nebst 5 % Zinsen über dem Basiszinssatz seit dem 21.6.2008 zu zahlen.

- 4.)

Im Übrigen wird die Klage abgewiesen.

- 5.)

Von den Kosten des Verfahrens haben die Beklagten als Gesamtschuldner 4/5, die Klägerin 1/5 zu tragen.

- 6.)

Das Urteil ist hinsichtlich Ziffer 1 für die Klägerin gegen Sicherheitsleistung in Höhe von 5 000,00 € vorläufig vollstreckbar. Im Übrigen ist das Urteil für die Klägerin in Höhe von 110 % des jeweils zu vollstreckenden Betrages vorläufig vollstreckbar.

Das Urteil ist für die Beklagten hinsichtlich der Kosten vorläufig vollstreckbar. Die Klägerin kann die Vollstreckung gegen Sicherheitsleistung in Höhe von 110 % des aufgrund des Urteils zu vollstreckenden Betrages abwenden, wenn nicht die Beklagten zuvor Sicherheit in Höhe von 110 % des jeweils zu vollstreckenden Betrages leisten.

- 7.)

Der Gegenstandswert wird auf 12 500,00 € festgesetzt.

Tatbestand

Die Klägerin begehrt von den Beklagten die Unterlassung, mit bestimmten, den steuerberatenden Berufen vorbehaltenen Tätigkeiten um Mitarbeiter zu werben.

Die Klägerin nimmt die berufsständischen Interessen von Steuerberatern, Steuerbevollmächtigten und Steuerberatungsgesellschaften in Niedersachsen wahr.

Der Beklagte zu 2) ist der Geschäftsführer der Beklagten zu 1) und geprüfter Bilanzbuchhalter. Er bot unter der Firma "... Büroservice Udo ... e.K." Bürodienstleistungen an. Unter dieser Firma schloss der Beklagte zu 2) als Auftragnehmer am 1.7.2004 mit dem Steuerberater Karl ... als Auftraggeber einen Mitarbeitervertrag.

§ 1 des Vertrages lautet:

"Der Auftragnehmer verpflichtet sich unbefristet kaufmännische Dienstleistungen des Auftraggebers in Form von Zuarbeiten zu Jahresabschlüssen und Steuererklärungen zu erbringen. Der Auftragnehmer hat den fachlichen Anweisungen des Auftraggebers Folge zu leisten."

§ 3 des Vertrages lautet:

"Der Auftragnehmer führt die Leistung in eigener Verantwortung aus.

Arbeitszeit und Arbeitsort werden, soweit nicht durch die Eigenart des Auftrags vorgegeben, vom Auftragnehmer selbständig bestimmt.

Der Auftraggeber ist berechtigt, die Werkleistung durch fachliche Weisungen zu konkretisieren. Andere Weisungen werden dem Auftragnehmer nicht erteilt.

Der Auftragnehmer organisiert den Arbeitsablauf und den Einsatz von Erfüllungsgehilfen selbständig."

Wegen der weiteren Einzelheiten wird auf den Mitarbeitervertrag vom 1.7.2004 verwiesen (Anlage B 2).

Das Unternehmen ... Büroservice Udo ... e.K. wurde im Januar 2005 aus dem Vermögen des Beklagten zu 2) auf die neu gegründete Beklagte zu 1) ausgegliedert. Die Beklagte zu 1) beschäftigt einige Mitarbeiter, von denen aber keiner zur Hilfeleistung in Steuersachen berechtigt ist. Hierauf weist die Beklagte zu 1) auf ihrer Internetseite auch hin.

Neben Bürodienstleistungen verrichten die Beklagten auch Arbeiten, die nach dem Steuerberatungsgesetz solchen Personen vorbehalten sind, die zur Hilfeleistung in Steuersachen berechtigt sind. Hierzu gehören die Einrichtung der Buchhaltung, die laufende Buchhaltung, die Vorbereitung von Umsatzsteuervoranmeldungen sowie die Vorbereitung von Jahresabschlüssen. Die Beklagte zu 1) schaltete am 12.4.2008 die aus dem Tenor ersichtliche Stellenanzeige in der ... Zeitung. Ferner schaltete sie eine Stellenanzeige bei der Bundesagentur für Arbeit, mit der nach einer Steuerfachkraft hauptsächlich für die Erstellung von Steuererklärungen, für Jahresabschluss- und für Buchhaltungsarbeiten gesucht wurde. Auf diese Anzeigen wird verwiesen (Anlage K 2).

Die Klägerin trägt vor, die Angaben in den Stellenanzeigen seien irreführend und damit wettbewerbswidrig, da die Beklagten nicht berechtigt seien, Abschlüsse oder Steuererklärungen zu erstellen oder Buchhaltungsarbeiten vorzunehmen. Mit den Stellenanzeigen sei auch Aufmerksamkeitswerbung verbunden.

Sie beantragt,

- 1.)

die Beklagten zu verurteilen, es bei Meidung eines für jeden Fall der Zuwiderhandlung vom Gericht festzusetzenden Ordnungsgeldes bis zu € 250 000, ersatzweise Ordnungshaft oder einer Ordnungshaft bis zu sechs Monaten zu unterlassen, in Stellenanzeigen um Mitarbeiter

- a)

"für Abschlüsse und Steuererklärungen", wie nachfolgend wiedergegeben:

oder

- b)

für die Erstellung von Steuererklärungen oder Jahresabschlussarbeiten oder Buchhaltungsarbeiten

zu werben,

- 2.)

der Klägern die Befugnis zuzusprechen, das in dieser Sache ergehende Urteil auf Kosten der Beklagten öffentlich in einer vom Gericht festzulegenden Art und Weise bekannt zu machen,

- 3.)

die Beklagten als Gesamtschuldner zu verurteilen, an die Klägerin 775,64 € (brutto) an vorgerichtlichen Anwaltskosten nebst 5 % Zinsen über dem Basiszinssatz seit Rechtshängigkeit zu zahlen.

Die Beklagten beantragen,

die Klage abzuweisen.

Sie behaupten, soweit die Beklagten Arbeiten verrichteten, die den zur Hilfeleistung in Steuersachen berechtigten Personen vorbehalten seien, erfolge dies unter der fachlichen Aufsicht und beruflichen Verantwortung des Steuerberaters ..., dem gegenüber sie weisungsgebunden seien. Hinsichtlich des Klageantrages zu 3. meinen die Beklagten, der Klägerin sei es zumutbar gewesen, ohne anwaltliche Hilfe abzumahnen.

Das Gericht hat zu der vorgenannten Behauptung der Beklagten Beweis durch Vernehmung des Zeugen K.... ... erhoben. Wegen des Ergebnisses der Beweisaufnahme wird auf das Protokoll der mündlichen Verhandlung vom 4.2.2009 verwiesen (Bl. 57 ff.).

Wegen der weiteren Einzelheiten wird auf die Schriftsätze der Parteien nebst Anlagen sowie auf das Protokoll der mündlichen Verhandlung vom 4.2.2009 verwiesen.

Entscheidungsgründe

I.

Die Klage ist zulässig. Sie ist hinsichtlich des Unterlassungsantrages begründet (hierzu unter 1.). Soweit die Klägerin aber die Befugnis begehrt, das vorliegende Urteil öffentlich bekannt zu machen, ist die Klage unbegründet (hierzu unter 2.). Der Antrag der Klägerin auf Erstattung vorgerichtlicher Anwaltskosten ist begründet (hierzu unter 3.).

1. Die Klägerin hat gegen die Beklagte einen Unterlassungsanspruch in dem tenorierten Umfang.

Die Klägerin ist als eine Kammer freier Berufe gemäß § 8 Abs. 3 Nr. 2 UWG aktivlegitimiert (vgl. BGH GRUR 1987, 444, 445).

Der Anspruch der Klägerin folgt aus § 8 Abs. 1 UWG in Verbindung mit § 5 Abs. 1 Nr. 3 UWG.

Gemäß § 5 Abs. 1 UWG handelt unlauter, wer eine irreführende geschäftliche Handlung vornimmt. Zunächst handelt es sich bei der Schaltung der beiden streitgegenständlichen Stellenanzeigen um geschäftliche Handlungen. Gemäß § 2 Abs. 1 Nr. 1 UWG ist geschäftliche Handlung jedes Verhalten einer Person zugunsten des eigenen oder fremden Unternehmens vor, bei oder nach einem Geschäftsabschluss, das mit der Förderung des Absatzes oder des Bezugs von Waren oder Dienstleistungen oder mit dem Abschluss oder der Durchführung eines Vertrages über Waren oder Dienstleistungen objektiv zusammenhängt. Die beiden Stellenanzeigen sind zwar nicht geeignet, der Förderung des Absatzes von Dienstleistungen zu dienen. Denn sie fallen nach Form, Inhalt und Erscheinungsweise nicht aus dem Rahmen einer üblichen Stellenanzeige heraus. Sie enthalten somit eine werbemäßige Anpreisung nur gegenüber Stellensuchern, nicht aber gegenüber anderen am Wirtschaftsleben interessierten Lesern der Anzeigen (vgl. hierzu BGH GRUR 2003, 540, 541 [BGH 05.12.2002 - I ZR 115/00]; OLG Dresden NJW-RR 2001, 919, 920). Beide Stellenanzeigen dienen aber der Förderung des Bezugs von Dienstleistungen. Hierunter fällt auch die Werbung von Mitarbeitern (Köhler in Hefermehl/Köhler/Bornkamm, UWG, 25. Auflage, § 2 Rn 18).

Beide Stellenanzeigen sind auch irreführend. Eine geschäftliche Handlung ist gemäß § 5 Abs. 1 Nr. 3 UWG dann irreführend, wenn sie unwahre Angaben oder sonstige zur Täuschung geeignete Angaben über den Umfang von Befähigung und Zulassung des Unternehmers enthält. In den Stellenanzeigen werden Mitarbeiter für bestimmte Tätigkeiten gesucht, nämlich für Abschlüsse, Steuererklärungen und Buchhaltungsarbeiten. Damit wird dem Stellensuchenden suggeriert, er werde im Falle einer Einstellung für diese Tätigkeiten in rechtlich zulässiger Weise eingesetzt werden. Nach dem Steuerberatungsgesetz sind die Einrichtung der Buchführung, die Aufstellung des Jahresabschlusses, die Vornahme der vorbereitenden Abschlussbuchungen, Lohnsteuerabschlussarbeiten, die Erstellung der Umsatzsteuervoranmeldung und die Fertigung anderer Steuererklärungen den Vertretern der steuerberatenden Berufe im Sinne der §§ 2 und 3 des Steuerberatungsgesetzes vorbehalten. Hierzu gehören die Beklagten unstreitig nicht. Allerdings können Vertreter der steuerberatenden Berufe gemäß § 7 der Berufsordnung der Bundes-Steuerberater-Kammer (BOStB), die auf § 86 Abs. 2 Nr. 2 des Steuerberatungsgesetzes beruht, Mitarbeiter beschäftigen. Voraussetzung ist, dass diese weisungsgebunden unter der fachlichen Aufsicht und beruflichen Verantwortung eines Steuerberaters tätig werden. Die Beklagten haben jedoch nicht beweisen können, dass sie in einem entsprechenden Verhältnis zu dem Zeugen und Steuerberater ... stehen, obwohl ihnen insoweit die Beweislast obliegt. Gemäß § 286 ZPO hat das Gericht unter Berücksichtigung des gesamten Inhalts der Verhandlungen und des Ergebnisses einer etwaigen Beweisaufnahme nach freier Überzeugung zu entscheiden, ob eine tatsächliche Behauptung für wahr oder für nicht wahr zu erachten sei. Dabei ist nicht erforderlich, dass das Gericht eine absolute Gewissheit von der zu beweisenden Tatsache gewinnt. Ausreichend ist vielmehr ein Grad der Gewissheit, der Zweifeln Schweigen gebietet, ohne sie völlig auszuschließen. Doch eine solche Gewissheit konnte das Gericht nicht erlangen. Vielmehr bestehen erhebliche und vernünftige Zweifel, dass die Beklagte zu 1) weisungsgebunden unter der fachlichen Aufsicht und beruflichen Verantwortung des Zeugen ... tätig wird.

Der Mitarbeitervertrag vom 1.7.2004 zwischen dem Zeugen ... und dem Beklagten zu 2) begründet insbesondere Zweifel daran, dass die Arbeiten unter der beruflichen Verantwortung des Zeugen ... vorgenommen werden. Denn § 3 Abs. 1 des Mitarbeitervertrages bestimmt das Gegenteil, nämlich dass der Auftragnehmer die Leistung in eigener Verantwortung erbringt. Sowohl aus dem Vortrag der Beklagten als auch aus der persönlichen Anhörung des Beklagten zu 2) sowie den Angaben des Zeugen ... folgt, dass diese den Mitarbeitervertrag aber als Grundlage ihrer gemeinsamen Tätigkeit betrachten. Wenig plausibel erscheint dem Gericht die Aussage des Zeugen ..., wonach er unter Erbringung der Leistung in eigener Verantwortung im Sinne des § 3 Satz 1 des Mitarbeitervertrages vor allem verstanden habe, dass der Beklagte zu 2) sein eigenes Büro und seinen eigenen Computer benutze. Denn dieser Gesichtspunkt wurde ausdrücklich in § 4 des Mitarbeitervertrages geregelt, wonach die Arbeitsmittel vom Auftragnehmer gestellt werden. § 3 Satz 1 des Mitarbeitervertrages muss also einen anderen Regelungsbereich haben.

Das Gericht hat ferner erhebliche Zweifel daran, dass durch den Steuerberater ... eine fachliche Aufsicht erfolgt. Dies setzte zumindest voraus, dass der Steuerberater ... einen gewissen Überblick über die von den Beklagten betreuten Mandate hat, was die Beweisaufnahme aber nicht ergeben hat. Denn die Angaben des Beklagten zu 2) und die Angaben des Zeugen ... hierzu widersprechen sich. Während der Beklagte zu 2) in seiner persönlichen Anhörung angab, im Rahmen der freien Mitarbeit für den Steuerberater würden nur Mandanten betreut, die ohnehin Kunden des Beklagten zu 2) seien, sagte der Zeuge ... aus, die Beklagten würden auch im Rahmen originärer Mandate des Zeugen ... tätig. Weitere Zweifel an einer fachlichen Aufsicht ergeben sich daraus, dass der Zeuge ... offensichtlich nicht weiß, welche Art von Unterlagen ihm von den Beklagten vorgelegt werden. Er gab insoweit an, ihm würden von den Beklagten regelmäßig Belege übersandt, die er sich auch ansehe. Der Beklagte zu 2) sagte hingegen aus, der Zeuge ... bekomme Belege in der Regel nicht zu sehen, es sei denn, es gehe um Anschaffungen für das Anlagevermögen. Außerdem führte der Zeuge ... aus, keine Umsatzsteuervoranmeldungen vorzunehmen. Die Mitarbeit bei Umsatzsteuervoranmeldungen gehört aber unstreitig auch zum Leistungsspektrum der Beklagten. Unzweifelhaft erfolgt in diesem Bereich somit keine fachliche Aufsicht durch den Zeugen ....

Die Beklagten tragen die Beweislast dafür, dass die den steuerberatenden Berufen vorbehaltenen Tätigkeiten weisungsgebunden unter der fachlichen Aufsicht und beruflichen Verantwortung eines Steuerberaters ausgeführt werden. Bei innerbetrieblichen Vorgängen wie im vorliegenden Fall, die ein Kläger nicht kennt und über die der Beklagte dagegen leicht die erforderliche Aufklärung geben kann, entspricht es dem Gebot von Treu und Glauben (§ 242 BGB), dass der Beklagte die erforderliche Aufklärung leistet, sofern sie ihm nach den Umständen zuzumuten sind. Kommt der Beklagte der Darlegungs- und Beweispflicht nicht nach, so kann das Gericht davon ausgehen, dass die Behauptung unrichtig oder jedenfalls irreführend ist (Bornkamm in Hefermehl/Köhler/Bornkamm, UWG, 25. Auflage, § 5 UWG Rn 3.23, 3.24).

Die irrführenden Angaben der Beklagten besitzen auch die erforderliche wettbewerbliche Relevanz. Sie sind nämlich geeignet, die Entscheidung von Stellensuchenden zu beeinflussen. Den angesprochenen Stellensuchenden ist aus ihrer Ausbildung bekannt, dass sie die in den Stellenanzeigen aufgeführten Tätigkeiten nur weisungsgebunden unter der Aufsicht und Verantwortung eines Steuerberaters ausführen dürfen. Ihnen wird durch die Anzeigen somit suggeriert, dass sie eine besonders verantwortungsvolle Tätigkeit ausüben werden und besondere Kenntnisse anwenden oder erwerben können, wenn sie einen Arbeitsvertrag abschließen. Der Arbeitsplatz wird hierdurch als besonders attraktiv dargestellt. Damit ist die Anzeige geeignet, besonders qualifizierte Bewerber für die Stelle zu interessieren. Doch bei dieser Anlockwirkung allein bleibt es nicht. Denn tatsächlich üben die Beklagten die beworbenen Tätigkeiten auch aus, so dass der Stellensuchende zu einer für ihn relevanten wirtschaftlichen Entscheidung, nämlich zum Abschluss eines Arbeitsvertrages veranlasst werden soll. Die wettbewerbliche Relevanz folgt im Übrigen auch daraus, dass mit der Irreführung ein Nachteil der Beklagten im Wettbewerb um qualifizierte Mitarbeiter beseitigt werden soll, den die Beklagten anderenfalls gegenüber solchen Mitbewerbern hätten, die in zulässiger Weise steuerberatende Tätigkeiten ausüben und damit mit einem verantwortungsvolleren Tätigkeitsbereich um Mitarbeiter werben können.

Der Wettbewerbsverstoß ist auch geeignet, die Interessen von Mitbewerbern, Verbrauchern oder sonstigen Marktteilnehmern im Sinne von § 3 UWG spürbar zu beeinträchtigen. Dies ist bereits Folge der bejahten wettbewerblichen Relevanz. Eine gesonderte Erheblichkeitsprüfung ist daher entbehrlich (Köhler in Hefermehl/Köhler/Bornkamm, a.a.O. § 3 Rn 81).

Die Untersagung der irreführenden Werbeangaben verletzt die Beklagten auch nicht in ihren Grundrechten, insbesondere nicht in Art. 12 Abs. 1 Satz 2, 2 Abs. 1 GG. Ein Verbot irreführender Werbung ist als Regelung der Berufsausübung zulässig ( BVerfG NJW 1993, 1969 [BVerfG 13.07.1992 - 1 BvR 303/90]). Es ist auch im Einzelfall nicht unverhältnismäßig. Denn die Werbung um qualifizierte Mitarbeiter ist der Beklagten auch weiterhin möglich. Die betroffenen Stellensuchenden können bereits allein durch die Angabe ihrer Berufsbezeichnung angesprochen werden. Den Beklagten wird lediglich untersagt, sich mit unzutreffenden Informationen Vorteile zu verschaffen.

2. Die Klägerin hat keinen Anspruch auf Zuerkennung einer Befugnis zur Bekanntmachung dieses Urteils. Das hierfür nach § 12 Abs. 3 UWG erforderliche berechtigte Interesse liegt nicht vor. Bei der erforderlichen Abwägung der Interessen der Parteien und der Öffentlichkeit spielt das Ausmaß der Beeinträchtigung eine Rolle, das wiederum von der Größe und Bedeutung des Unternehmens des Verletzers, von Art und Dauer und Schwere der Verletzung, ihrer Beachtung in der Öffentlichkeit und der seither verstrichenen Zeit abhängt, ferner das Interesse der Öffentlichkeit an Aufklärung und schließlich die Belastung der unterliegenden Partei auf Grund der Kosten und der geschäftlichen Auswirkungen der Veröffentlichung (Köhler in Hefermehl/Köhler/Bornkamm, a.a.O. § 12 Rn 4.7). Diese Abwägung lässt vorliegend die Zuerkennung der Bekanntmachungsbefugnis nicht als geeignet und erforderlich erscheinen, die Störung zu beseitigen. Dabei fällt ganz erheblich ins Gewicht, dass die Anzeigen lediglich der Werbung von Mitarbeitern und nicht von Kunden dienten, ihre Öffentlichkeitswirkung also sehr begrenzt war. Diese Öffentlichkeitswirkung ist im Übrigen inzwischen entfallen, da die Anzeigen bereits vor einiger Zeit geschaltet wurden und potentielle Bewerber, die die Anzeige gelesen haben, hieran keine Erinnerung mehr haben werden. Daher wäre auch der Nutzen einer Veröffentlichung für die Klägerin nur sehr gering. Hingegen entstünde für die Beklagten ein erheblicher Imageschaden, ist doch mit einer Veröffentlichung immer eine gewisse "Prangerwirkung" verbunden.

3. Der Anspruch auf Erstattung vorgerichtlicher Kosten in Höhe von 775,64 € folgt aus § 12 Abs. 1 S. 2 UWG. Es handelt sich bei den der Klägerin entstandenen Kosten für eine anwaltliche Abmahnung auch um erforderliche Aufwendungen im Sinne dieser Vorschrift. Eine Steuerberaterkammer muss im Gegensatz zu Wettbewerbsvereinen oder Fachverbänden, deren Tätigkeit die Bekämpfung unlauteren Wettbewerbs nach der Satzung einschließt, sachlich und personell nicht so ausgestattet sein, dass sie durchschnittlich schwierige Abmahnungen ohne anwaltliche Hilfe mit eigenen Kräften bearbeiten kann. Denn der Zuständigkeitskatalog des § 76 Abs. 2 Steuerberatergesetz weist den Steuerberaterkammern die Bekämpfung unlauteren Wettbewerbs nicht ausdrücklich als Aufgabe zu. Die Zuständigkeit für die Bekämpfung unlauteren Wettbewerbs ergibt sich lediglich implizit aus der allgemeinen Zuständigkeitsnorm des § 76 Abs. 1 Steuerberatungsgesetz, wonach die Steuerberaterkammer die Aufgabe hat, die beruflichen Belange der Gesamtheit der Mitglieder zu wahren und die Erfüllung der beruflichen Pflichten zu überwachen. Es handelt sich damit bei der Bekämpfung unlauteren Wettbewerbs nicht um eine Kernaufgabe einer Steuerberaterkammer. Es kann der Klägerin nicht zugemutet werden, auch für derartige Aufgaben sachliche und personelle Kapazitäten vorzuhalten.

Die Kammer geht davon aus, dass die Klägerin die Anwaltskosten bereits gezahlt hat und sich somit ein Zahlungsanspruch und nicht lediglich ein Anspruch auf Freistellung ergibt. Denn die Klägerin fordert Erstattung der Anwaltskosten und behauptet damit implizit die Zahlung durch die Klägerin. Diese Behauptung wurde von den Beklagten nicht bestritten.

Der Zinsanspruch folgt aus §§ 291, 288 Abs. 1 Satz 2 ZPO.

II.

Die Kostenentscheidung beruht auf § 92 ZPO, die Entscheidung über die vorläufige Vollstreckbarkeit auf §§ 709, 708 Nr. 11 ZPO.

III.

Der Streitwert wurde gemäß §§ 63 Abs. 2, 48 GKG i.V.m. § 3 ZPO auf 12 500,00 € festgesetzt (Antrag zu 1a 6 000,00 €, Antrag zu 1b 4 000,00 €, Antrag zu 2. 2 500,00 €). Die Kammer folgt damit der Streitwertangabe der Klägerin, die indizielle Wirkung hat.